第一部分 总体观点

财政部关于印发《增值税会计处理规定》的通知(财会[2016]22号)下发后,引起业界广泛热议,笔者感觉该文件有二大特色、三大不足。此文用22个实务案例讲清新办法在实务工作中的应用,欢迎各路英豪拍砖。

二大特色:

一是力图将营改增后增值税的新政策用全新的会计处理方式表达出来。

二是把企业实际生产经营中遇到的各种情况尽量细分式地呈现。

三大不足:

一是原增值税会计核算月末全部归集到“应交税费—未交增值税”中去,简洁明了,按新办法则需要结转出“应交税费—未交增值税”、“应交税费—简易计税”、“应交税费—转让金融商品应交增值税”、“应交税费—代扣代缴增值税”4个科目,极易搞混。另外,诸如“应交税费—待认证进项税额”、“应交税费—待转销项税额”究竟在实践中有多少企业会用,也是个问号,毕竟址分麻烦。

二是如果企业有预缴税款,按要求应转入“应交税费—未交增值税”,不能抵其他3个应税项目,这就会造成一边预缴税款有剩余,另一边“应交税费—简易计税”、“应交税费—转让金融商品应交增值税”、“应交税费—代扣代缴增值税”3个科目仍有余额的现象发生,与增值税法规定不一致。

三是个别表达语焉不详,产生岐义。

岐义一:货物等已验收入库但尚未取得增值税扣税凭证的账务处理。一般纳税人购进的货物等已到达并验收入库,但尚未收到增值税扣税凭证并未付款的,应在月末按货物清单或相关合同协议上的价格暂估入账,不需要将增值税的进项税额暂估入账。这里的“不需要将增值税的进项税额暂估入账”有二种理解。例如:企业购入原材料,价税合计117元,尚未取得发票,一种理解是按100暂估入账,不需要将17元进项暂估算入账,而是计入“应交税费—待认证进项税额”。第二种理解是按117暂估入账,不需要将17暂估计入“应交税费—待认证进项税额”。

从其后续表达看,“下月初,用红字冲销原暂估入账金额,待取得相关增值税扣税凭证并经认证后,按应计入相关成本费用或资产的金额,借记“原材料”、“库存商品”、“固定资产”、“无形资产”等科目,按可抵扣的增值税额,借记“应交税费——应交增值税(进项税额)”科目,按应付金额,贷记“应付账款”等科目。”笔者认为应该是第二种理解。

岐义二:房地产开发企业等在预缴增值税后,应直至纳税义务发生时方可从“应交税费——预交增值税”科目结转至“应交税费——未交增值税”科目。这里所说的纳税义务发生有二解,一是与预交税款相关的房地产正式产生纳税义务时才可以转。二是只要房地产企业产生纳税义务时就可以转,而不必一一对应。从增值税政策业看,笔者显然更认同第二种理解。

1993年财政部出台第一套增值税会计处理办法时就经过了补丁,现在看,这第二套办法也摆脱不了补丁撂补丁的命运了!实际工作中,财务人员还是应该在规定的框架内根据本企业情况尽量简化使用。

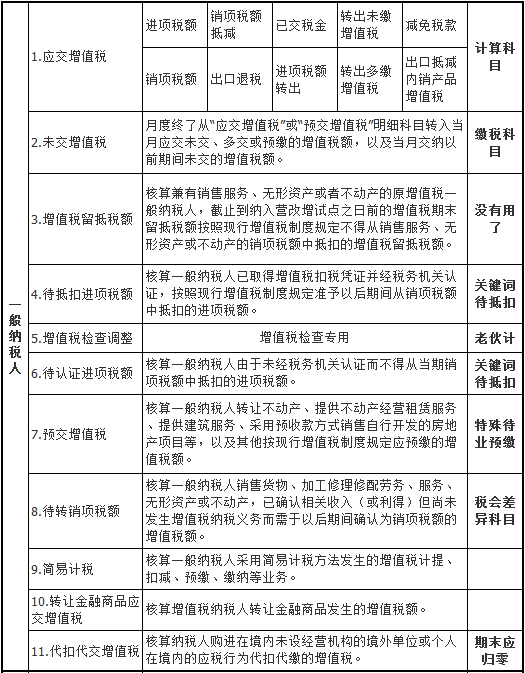

第二部分 会计科目设置变化

第三部分 实务处理22例

例1.企业发生购进货物,2017年1月货物验收入库,取得增值税专用发票,价款100进项税额17元。

借:库存商品 100

应交税费—应交增值税(销项税额) 17

贷:银行存款 117

例2.接上例,企业1月未认证发票,在2月份才认证。

1月会计处理:

借:库存商品 100

应交税费—待认证进项税额 17

贷:银行存款 117

2月会计处理:

借:应交税费—应交增值税(进项税额)17

贷:应交税费—待认证进项税额 17

例3.假设该笔发票由于企业财务人员原因,超过180天未认证,企业有两种处理方法:

方法一:放弃抵扣

借:库存商品 17

贷:应交税费—待认证进项税额 17

方法二:红字冲销

《国家税务总局关于红字增值税发票开具有关问题的公告》(国家税务总局公告2016年第47号)应将发票退回并做相反的会计分录。

例4.假设购入货物用于简易计税、免征增值税、集体福利或个人消费,增值税不能抵扣。

(1)借:库存商品 100

应交税费—待认证进项税额 17

贷:银行存款 117

为了防止滞留票出现,这些发票也应认证,并在申报进做进项税额转出处理。

(2)借:库存商品 17

贷:应交税费—应交增值税(进项税额转出)17

例5.企业于2016年7月1日购入一套写字间,取得增值税专用发票,价款1000万元,增值税额50万元。

(1)购买当月

借:固定资产 1000

应交税费—应交增值税(进项税额)30

应交税费—待抵扣进项税额 20

贷:银行存款 1050

(2)企业应设立待抵扣进项税额台账,到第13个月时

借:应交税费—应交增值税(进项税额)20

贷:应交税费—待抵扣进项税额 20

例6.企业于2017年9月1日购入一套写字间,将写字间改产职工宿舍,固定资产净值率95%

借:固定资产 47.5

贷:应交税费—应交增值税(进项税额转出)47.5

固定资产、无形资产等经上述调整后,应按调整后的账面价值在剩余尚可使用寿命内计提折旧或摊销。

例7.企业对厂房进行改建,领用已抵扣进项税额的原材料作为装修材料,已抵扣增值税10000元。

借:应交税费—待抵扣进项税额 4000

贷:应交税费—应交增值税(进项税额转出)4000

例8.企业于2017年9月1日购入一批原材料,协议规定价格117万元,材料已于当月验收入库,但尚未取得发票,也未付款。

(1)月末应按货物清单或相关合同协议上的价格暂估入账,不需要将增值税的进项税额暂估入账。

借:原材料—暂估入账 117

贷:应付账款 117

(2)下月初,用红字冲销原暂估入账金额

借:原材料—暂估入账 117(红字)

贷:应付账款 117(红字)

(3)待取得相关增值税扣税凭证并经认证后

借:原材料 100

应交税费—应交增值税(进项税额)17

贷:应付账款 117

例9.A企业为小规模纳税人,2017年1月购入一项服务,销售方为一般纳税人,开具增值税专用发票,价税合计10600元。思考,销售方给小规模纳税人开具专用发票是否正确,小规模纳税人取得专用发票应如何处理?

22号文明确规定:小规模纳税人购买物资、服务、无形资产或不动产,取得增值税专用发票上注明的增值税应计入相关成本费用或资产,不通过“应交税费——应交增值税”科目核算。这再次证明小规模纳税人可以取得专用发票。

借:管理费用 10600

贷:银行存款 10600

例10.A企业为一般纳税人,2017年1月从某外国企业购入一项服务,价税合计10600元。

(1)按相关规定履行代扣代缴义务,取得《税收通用缴款书》作为抵扣凭证。

(2)借:生产成本 10000

应交税费—应交增值税(进项税额)600

贷:应付账款 10000

应交税费—代扣代交增值税 600

思考:如果进口的是货物呢?如果再发生赔偿呢?答案在这个文件中《国家税务总局关于纳税人进口货物增值税进项税额抵扣有关问题的通知》(国税函[2007]350号)

例11. 11.A企业为一般纳税人,2017年1月处置一台小轿车,该车系该企业于2010年购入,原值100000元,已计提折旧80000元,处置价10300元,

(1)借:固定资产清理 20000

累计折旧 800000

贷:固定资产—小轿车 100000

(2)借:银行存款 103000

贷:固定资产清理 10000

应交税费—简易计税 300

(3)借:应交税费—应交增值税(减免税款)100

贷:营业外收入 100

(4)借:营业外支出 10000

贷:固定资产清理 10000

例12. A企业为建筑企业,增值税一般纳税人,2017年6月1日为B企业建设一栋厂房,2018年12月31日交工。合同约定,B企业于2018年6月末和12月末分2次付款。

(1)17年12月31日,A企业需要根据完工进度确认收入

借:主营业务成本

贷:主营业务收入

工程施工—合同毛利

应交税费—待转销项税额

(2)18年6月31日,无论是否收到工程款纳税义务均产生。

借:应交税费—待转销项税额

贷:应交税费—应交增值税(销项税额)

例13.A企业为建筑企业,增值税一般纳税人,2017年6月1日为B企业建设一栋厂房,2018年12月31日交工。合同约定,B企业于2018年6月末和12月末分2次付款。

(1)17年12月31日,A企业需要根据完工进度确认收入

借:主营业务成本

贷:主营业务收入

工程施工—合同毛利

应交税费—待转销项税额

(2)18年6月31日,无论是否收到工程款纳税义务均产生。

借:应交税费—待转销项税额

贷:应交税费—应交增值税(销项税额)

例14.A企业为建筑企业,增值税一般纳税人,2015年6月1日为B企业建设一栋厂房,2016年12月31日交工。合同约定,B企业于2016年6月末和12月末分2次付款。

(1)15年12月31日,A企业根据完工进度确认收入,但未计提营业税

借:主营业务成本

贷:主营业务收入

工程施工—合同毛利

(2)16年6月31日,增值税纳税义务产生。

借:主营业务收入(当期)

贷:应交税费—应交增值税(销项税额)

例15. 假设已A企业已计提营业税了,但未缴纳。

(1)16年5月1日,把计提的营业税及附加转回主营业务收入。

借:应交税费—应交营业税

应交税费—应交城市维护建设税

应交税费—应交教育费附加

贷:主营业务收入

(2)16年6月31日,增值税纳税义务产生

借:主营业务收入

贷:应交税费—待转销项税额

或应交税费—应交增值税(销项税额)

例16. 16.A饮料厂2016年8月将一批自产饮料发给职工作为防暑降温费,饮料市场价10万元,成本8万元

借:管理费用 97000

贷:库存商品 80000

应交税费—应交增值税(销项税额)17000

思考:企业所得税如何处理?

例17. 恒小房地产公司A小区于2016年10月30日达到预售条件并取得预售许可证,陆续收到客户支付的预售款33300万,暂不考虑其他税种

(1)16年10月收到预售款时

借:银行存款 33300

贷:预收账款 33300

(2)16年11月预缴增值税时

借:应交税费—预交增值税 900

贷:银行存款 900

2017年12月,A小区竣工并办理交房手续,累计销售90000平米,预收房款99900万元,累计共预缴增值税2700万元,土地增值税1800万元,期初留抵进项税额4400万元,其他支出项目不考虑。

结转收入,确认销售额,假设当期允许扣除的土地价款4500万元

销售额=(99900-4500)/1.11=85845.95万元

销项税额=85845.95*11%=9454.05万

(1)借:预收账款 99900

贷:主营业务收入 90000

应交税费—应交增值税(销项税额)9900

(2)借:应交税费—应交增值税(销项税额抵减)445.95

贷:主营业务成本 445.95

(3)结转已售开发产品成本

借:主营业务成本 54000

贷:开发产品 54000

应交税费—应交增值税(销项税额)9900

(4)结转预缴税金

借:应交税费—未交增值税 2700

贷:应交税费—预交增值税 2700

(5)应缴增值税=9900-445.95-4400=5054.05

借:应交税费—应交增值税(转出未交增值税)5054.05

贷:应交税费—未交增值税 5054.05

例18. 恒小房地产公司A小区于2016年10月30日在公开市场购入恒大地产股票10万股,每股成本价10元,12月31日全部销售,售价每股12元,假设不考虑其他因素。

(1)转让金融商品应交增值税=(120-100)/1.06*6%=1.13

借:银行存款 120万

贷:交易性金融资产 100万

投资收益 18.87万

应交税费—转让金融商品应交增值税 1.13万

(2)如果正好反过来呢?

借:银行存款 100万

投资收益 18.87万

应交税费—转让金融商品应交增值税 1.13万

贷:交易性金融资产 120万

应交税费—转让金融商品应交增值借方余额1.13万到年末如果还挂在账上,则全额转入投资收益。

例19.A企业为供暖企业,增值税一般纳税人,2016年5月1日留抵税额100万,2016年9月收取供暖费产生销项税额70万,提供一项供暖工程服务发生销项税额20万。

(1)4月30日应做会计处理

借:应交税费—增值税留抵税额 100

贷:应交税费—应交增值税(进项税额转出)100

(2)9月产生应纳税额

借:应交税费—应交增值税(进项税额)70

贷:应交税费—增值税留抵税额 70

(3)《国家税务总局关于调整增值税一般纳税人留抵税额申报口径的公告》(国家税务总局公告2016年第75号)

12月1日,剩余的30万一次性转入进项税额,以后拜拜。

例20.防伪税控设备技术维护费。

(1)购买时

借:管理费用—办公费 820

贷:银行存款 820

(2)抵税时

借:应交税费—应交增值税(减免税款) 820

贷:管理费用—办公费 820

例21.小微企业减免增值税

借:应交税费—应交增值税

贷:营业外收入

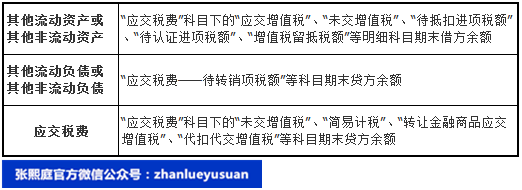

例22.财务报表列报

地址:江苏省、苏州市、吴江区同里迎燕路70号(原同里宾馆)

联系电话:0512-63414422

传真号码:0512-63027228